Сравниваем ERP по ключевым характеристикам

Вы здесь

Сравниваем ERP по ключевым характеристикам

Сергей Игнатов / CNews

Количество системных интеграторов на российском рынке постоянно увеличивается, вместе с ними появляются все новые и новые ERP-решения. В рамках исследования, проведенного CNews Analytics, выполнено сравнение основных характеристик ERP-систем, представленных на отечественном рынке.

Большой и малый

Выбор ERP-решения – крайне сложная и комплексная задача, требующая серьезного обследования организации и четкого формулирования требований к корпоративной информационной системе. На сегодняшний день на российском рынке представлены все сколь-нибудь значимые в мире разработчики ERP. Кроме того, в последнее время все громче заявляют о себе отечественные поставщики этого класса решений. Конкуренция на рынке возрастает, появляется все большее количество новых игроков, в результате заказчику предлагается весьма широкий ассортимент продуктов, направленных на решение различного спектра задач.

ERP-системы классифицируют по многим признакам. Это и функциональные возможности, и стоимость проекта внедрения (существенное значение имеет отношение стоимость лицензии/стоимость услуги по внедрению). Различают программно-аппаратные платформы, на которых реализована ERP. Кроме того, некоторые эксперты делают попытку классификации систем управления ресурсами предприятия по наличию/отсутствию у продукта отраслевого решения.

К настоящему моменту доминирующее количество ERP-систем имеет в своем портфеле определенное количество отраслевых решений. В первую очередь это касается широко распространенных на российском рынке решений Microsoft Business Solution – Axapta и Navision. В отличие от большинства других поставщиков ERP-систем (того же SAP, который предпочитает самостоятельно дорабатывать свои решения), MBS отдает продукты на откуп партнерам, чем и обусловлено наличие у Axapta и Navision большого количества отраслевых решений.

Разумеется, помимо перечисленных выше признаков, критичное значение при выборе ERP-системы имеет такой показатель как масштаб автоматизируемого предприятия. В сегменте крупного бизнеса свои лидеры, в секторе среднего и малого – другие игроки. Справедливости ради стоит отметить, что в последнее время эти грани постепенно стираются, структура рынка и доли ключевых игроков все меньше зависят от сегмента бизнеса. В последние годы многие крупные производители ERP-систем представили свои решения (во многом, по сути, урезанные версии своих старших продуктов) в сегментах среднего и малого бизнеса, а производители решений класса SMB, наоборот, расширили функциональность своих продуктов и попытались проникнуть в сферу решений для крупного бизнеса.

Россия – дело тонкое

Внедрение ERP-системы на предприятии нередко занимает несколько лет. По оценкам экспертов, не более 20% всех проектов по внедрению ERP-решений заканчивается в оговоренное контрактом время и с сохранением бюджетов. Зачастую дополнительные факторы, среди которых, например, незапланированные финансовые издержки, приводят к тому, что ограничивается функциональность решения, либо проект завершается досрочно, когда внедрена только часть модулей.

Тем не менее, помимо существенных финансовых затрат, направленных непосредственно на реализацию проекта, важно помнить, что ERP-система – это достаточно типизированное решение, обладающее совершенно конкретной бизнес-логикой, построенной на заранее определенных алгоритмах. В связи с этим, на любом предприятии перед внедрением ERP-системы проводится обязательная фаза, называемая реинжинирингом бизнес-процессов. Эта стадия крайне важна, но в России ей зачастую не уделяется должное внимание, вследствие чего множество проектов оказываются провальными.

«До сих пор многие клиенты считают, что в ходе внедрения ERP-системы бизнес плавно перестроится сам по себе и сам факт внедрения системы уже можно считать переходом к западному стилю управления, - говорит Игорь Горбатов, заместитель генерального директора компинии РБК СОФТ, - приходится их огорчать и разъяснять, что многие бизнес-цели в принципе недостижимы без проведения реинжиниринга».

Важно отметить, что в силу особенности российской (для многих компаний – еще советской) экономики, переход от планового подхода к организации производства к процессному – крайне болезненная процедура. На Западе проблема реинжиниринга бизнес-процессов стоит менее остро, более того, многие ERP-системы изначально разрабатывались для западных предприятий, в связи с чем их бизнес-логика во многом соответствует принципам организации деятельности местных компаний.

ERP в ассортименте

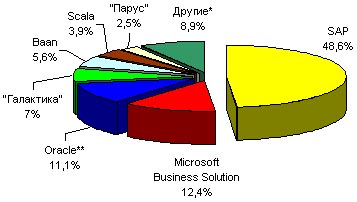

На российском рынке ERP-систем присутствует множество поставщиков: как иностранных, так и отечественных. По оценкам экспертов, львиную долю отечественного рынка (свыше 48%) занимает немецкий SAP AG, следом за ним идут продукты Microsoft Business Solution с долей около 13%, а замыкает тройку лидеров компания Oracle, занимающая чуть больше 11% российского рынка ERP-систем. Столь значительный отрыв SAP можно отчасти объяснить тем, что немецкий концерн первым вышел на российский рынок, открыв свое представительство еще в 1992 году. На мировом рынке ситуация несколько иная и основная борьба за лидерство разворачивается между SAP и Oracle.

Доли ведущих поставщиков ERP-систем в России, 2003 г.

* Включая Sun Systems, Epicor, IFS, Mapics, JDEdwards, MAX System, Exact Software, QAD, Infor AG, Geac, Ross Systems, Elprise

**Прибыли проекта "Открытые Технологии" – "Связьинвест" не учитывались

Источник: IDC, 2004

Оборот SAP в СНГ и Балтии в 2004 году вырос на 25,8% по сравнению с предыдущим годом и достиг €95,5 млн. При этом мировые темпы роста были куда скромнее: 7% или €7,5 млрд. в денежном выражении. Решения немецкого концерна широко применяются в нефтегазовой отрасли, а также в других отраслях промышленности. Одним из наиболее масштабных проектов стало внедрение SAP R/3 на Омском нефтеперерабатывающем заводе. SAP R/3 – крупная интегрированная система, обладающая очень широкой функциональностью.

К плюсам SAP R/3 можно отнести модульность систем, большую функциональную гибкость, наличие интегрированных систем производства и системы проектов. Кроме того, большое преимущество решению дает наличие модулей инвестиционного и финансового менежмента. К минусам относятся сложная документация, высокие требования к аппаратной части, значительная стоимость техподдержки. На сегодняшний день SAP предлагает свое новое решение – интеграционную платформу NetWeaver, которую сам немецкий концерн позиционирует как платформу управления бизнесом. Стоит отметить, что SAP NetWeaver уже внедрена на российском концерне «Силовые машины».

«Безусловно, новая платформа SAP NetWeaver – существенное достижение компании, считает Игорь Горбатов. - Процессно-ориентированный подход, лежащий в основе идеологии новой платформы значительно облегчает и упрощает внедрение, и, тем самым, уменьшает и стоимость проекта».

Главный конкурент SAP – компания Oracle также имеет внушительный послужной список проектов, реализованных на российском рынке. Большое количество продуктов Oracle внедрено на отечественных металлургических предприятиях. Помимо этого, на долю американской компании приходится самый крупный на сегодняшний день ИТ-проект России. В мае 2003 года три дочерние компаний телекоммуникационного холдинга "Связьинвест" - "Центртелеком", "ВолгаТелеком" и "ЮТК" - приняли решение о внедрении системы управления предприятием на базе программного обеспечения Oracle E-Business Suite. Общая стоимость только 70 тыс. лицензий для всех МРК составляет $153 млн., что соответствует 80% совокупной чистой прибыли холдинга, полученной за 2002 г.

Решения Oracle и SAP – мировые лидеры в сегменте систем управления предприятием. Продукты обоих поставщиков относятся к классу крупных интегрированных систем и обладают широкой функциональностью, позволяющей удовлетворить потребности бизнеса практически в любой отрасли. Тем не менее, высокая стоимость лицензий, консалтинговых услуг и поддержки решений Oracle и SAP нередко являются ключевой проблемой при выборе ERP-системы. По этой причине предпочтение часто отдается другим поставщикам. Так, позиции шведской компании IFS весьма сильны в непрерывном производстве. IFS входит в пятерку мировых лидеров среди поставщиков ERP-решений. Компания успешно конкурирует с SAP в автоматизации фондоемких отраслей, особенно в тех областях, где востребованы техобслуживание и ремонты. По данным ARC Advisory Group, IFS является мировым лидером по объему продаж «ремонтных» (EAM) систем.

Основные иностранные ERP-системы, представленные на российском рынке

| Решение | Производитель | Сфера применения | Срок внедрения | Стоимость внедрения | Примеры внедрений в России |

| SAP R/3 | SAP AG (Германия) | Оборонные предприятия, компании нефтегазового комплекса, металлургия, энергетика телекоммуникации, банковский сектор. | 1-5 лет и более | Лицензия на 50 рабочих мест стоит около $350 тыс. Стоимость внедрения может в несколько раз превышать стоимость решения. | Омский НПЗ, Ярославский НПЗ, группа «Мечел», ТНК-ВР, «Белгородэнерго», «Сургунефтегаз», «ЕвразХолдинг» и др. |

| Oracle Applications | Oracle (США) | Тяжелая промышленность (преимущественно металлургия), телекоммуникационные компании, финансовый сектор, химическая промышленность. | 1-5 лет и более | Стоимость решения на одно рабочее место составляет около $5 тыс. Полная стоимость существенно зависит от требуемой функциональности и сложности внедрения. | «Объединенная металлургическая компания», Магнитогорский металлургический комбинат, Западно-Сибирский металлургический комбинат, «Генезис», Северо-Западный Телеком", "ВымпелКом", "ЕвроХим", «Связьинвест», РАО ЕЭС и др. |

| IFS Application | IFS (Швеция) | Предприятия машиностроительного комплекса, энергетика, пищевая промышленность, фармацевтика, кабельная промышленность. | 0,8-3 года и более | Полная стоимость внедрения может достигать $250 тыс. и более. Также существенно зависит от требуемой функциональности. | АЗР Автомобиль, Алдарис, Бурейская ГЭС, Импэксбанк, Oriflame, Подольсккабель, Энсто Электро, ЭЗАН, Новокузнецкий водоканал, "Русский алюминий". |

| Baan ERP | SSA Global (США) | Химическая промышленность, автомобилестроение, фармацевтика, пищевая промышленность. | 6 мес-1,5 года и более | Стоимость одного рабочего места - $3 тыс. Соотношение цены решения и расходов на внедрение 1:1-1:3. | «Ангарский электролизный химический комбинат», «Курский кондитер», "Ижевский электромеханический завод", "Северсталь", "Нижфарм" (Baan IV), "УралАЗ", "КамАЗ-Дизель" и др. |

| iRenaissance | Ross Systems (США) | Пищевая промышленность, химические компании, металлургическая промышленность нефтеперерабатывающие, целлюлозно-бумажные, фармацевтические предприятия. | 4 мес. – 1,3 года и более | Стоимость внедрения в среднем $200 тыс. | Московский шинный завод, Ярославский шинный завод, "Берлин-Фарма", Липецкий хладокомбинат, ЦМК – Трейдинг, Тюменская нефтяная компания, «Маркохим» и др. |

| MBS Axapta, Navision | Microsoft (США) | Предприятия нефтяной отрасли, пищевой промышленности, торговые компании, металлургия, дистрибуция, телекоммуникационная отрасль. | 6 мес. – 2 года и более | В среднем стоимость решения на одно рабочее место - $3,5 тыс. Стоимость внедрения составляет 100-250% стоимости решения. | Останкинский молочный комбинат, МВО, «Юнимилк», РУССО, «Интерспорт», «Ростелеком», "Краски ТЕКС", ПНТЗ, Московский завод "Кристалл", книжная сеть «Буквоед», «Феликс», «Промет», аэропорт «Кольцово» и др. |

| iScala | Epicor (США) | Машиностроение, телекоммуникационная отрасль, пищевая промышленность. | 3 мес. – 1,5 года и более | Cредняя стоимость iScala 2.1 составляет $2-5 тыс. за одно рабочее место. | "Электроизделия", "Соник Дуо", Луцкий подшипниковый завод, TETRA PAK-Кубань, Производственно-строительная фирма Норд, Новошип, фабрика "Большевик", Челябинский электро-металлургический комбинат, Московская Сотовая связь. |

| MFG/PRO | QAD (США) | Автомобильная, авиационная, электронная, электротехническая, химическая, фармацевтическая и пищевая промышленность. | 3 мес. – 1,5 года и более | Стоимость лицензии на одно рабочее место $2-5 тыс. в зависимости от конфигурации. Внедрение обходится в 100-200% этой суммы. | «Кока-Кола» (Москва), НПК «БЫСТРОВ», «Видеофон», «Электромеханика», «Gillette» (Санкт-Петербург), Kraft Foods (Санкт-Петербург), Пивоваренный завод "Браво" |

| J.D.Edwards OneWorld | J.D.Edwards (США) | Горнодобывающая промышленность, строительные организации, торговые компании, нефтегазовый сектор. | 7 мес. – 1,5 года и более | Cтоимость рабочего места OneWorld варьируется от $400 до $4000. | Торговый Дом ГУМ, завод Caterpillar (Тосно), холдинг "Рамзай", "Лаверна" и др. |

| SyteLine ERP | MAPICS (США) | Производители измерительного и электрооборудования, деревообработка, полиграфия, машиностроение. | 6 – 9 месяцев и более | Стоимость лицензии на одно рабочее место $2-4 тыс. Примерно во столько же обойдется внедрение. | Воронежская кондитерская фабрика, «Компрессорный комплекс». «Иркутсккабель», Полиграфический комплекс «Пушкинская площадь», группа «Метран». |

Источник: CNews Analytics

Другая, достаточно хорошо известная на российском рынке система – Baan ERP (на некоторых предприятиях используется устаревшая Baan IV). Решение компании хорошо зарекомендовали себя в автоматизации дискретных производств, в то время как в процессном цикле позиции значительно слабее. Послужной список внедрений Baan в России весьма внушителен и охватывает самые разные сегменты – от машиностроения и нефтегазовой отрасли до пищевой промышленности.

На предприятиях нефтехимической промышленности нередко встречаются решения американской компании Ross Systems – ERP-система iRenaissance. Кроме того, компания имеет множество внедрений в пищевой и целюлозно-бумажной отраслях. В России продукты Ross Systems используются на Липецком хладокомбинате, Московском шинном заводе, в Тюменской нефтяной компании и др. Всего в мире насчитывается более 3400 внедрений системы iRenaissance в 60 странах.

Россия: догоняя ERP

Строго говоря, относить российские разработки систем управления предприятием к классу ERP-систем не совсем корректно, скорее они отвечают концепции MRP II(Manufacturing Resource Planning). В то же время, строго определения ERP-системы (термин был введен компанией Gartner в начале 90-х годов прошлого века), а тем более какого-либо документа, регламентирующего требования к ERP-решению, не существует.

Система управления ресурсами предприятия призвана автоматизировать большинство процессов на предприятии: управление производством, финансами, поставками, затратами и т.п. Теми или иными возможностями обладают как иностранные, так и российские разработки, разница лишь в обеспечиваемой функциональности. В связи с этим, вполне можно отнести ряд отечественных решений к классу ERP-систем.

Тем не менее, крупных и действительно хорошо зарекомендовавших себя отечественных разработок немного. Среди множества игроков можно отметить корпорации «Галактика» и «Парус» с одноименными продуктами, КИС «AC+» от консалтинговой группы «Борлас», а также «1С:Предприятие 8.0. Управление производственным предприятием». К более мелким относятся решения «Эталон» (компания «Цефей»), БОСС («Ай-Ти»), Флагман («Инфософт») и другие.

Корпорация «Галактика» имеет удерживает весьма сильные позиции в российской промышленности, имеет множество внедрений различного масштаба, занимая четвертое место на рынке с долей в 7%. К плюсам «Галактики» можно отнести достаточно глубокую интегрированность и четкую поддержку законодательной базы, а также легкую настройку печатных форм.

Решение корпорации «Парус» во многом похоже на «Галактику». К плюсам системы «Парус» можно отнести низкие технические требования к локальной сети предприятия. Корпорация имеет достаточно большое количество проектов на промышленных предприятиях России. Сильны позиции корпорации в бюджетных организациях и энергетических компаниях.

ERP-системы российского производства

| Решение | Производитель | Сфера применения | Срок внедрения | Стоимость внедрения | Примеры внедрений в России |

| "Галактика" | Галактика | Нефтегазовая отрасль, машиностроение, химия, энергетика, металлургия и др. | 4 мес. – 1,5 года и более | Лицензия $350-1200 на одно рабочее место. Стоимость внедрения составляет 50-100% этой суммы. | "Почта России", "Отечественные лекарства", "Тольяттиазот", Чеховский завод энергетического машиностроения, Оренбурггазпром, Nutricia, "Транснефть" и др. |

| "Парус" | Парус | Машиностроение, нефтегазовые компании, предприятия энергетической отрасли | 4 мес. – 1 год и более | Стоимость лицензии на одно рабочее место $1-2 тыс. Стоимость внедрения 100-200% цены решения. | "Пензаэнерго", "НАСТА", «Татойл-Сервис», Сибирский берег", Рязанский нефтеперерабатывающий завод и др. |

| "1С: Предприятие 8.0. Управление производственным предприятием" | 1C | Машиностроение, пищевая промышленность и др. | 3-9 мес. и более | Лицензия на одно рабочее место $150-600. Стоимость внедрения на одно рабочее место $200-1000 | "Торжокский вагоностроительный завод", "Цветлит", "Плитпром", "Карельский окатыш", "Остров", "НИИЭФА-ЭНЕРГО" и др. |

| КИС "АС+" | "Борлас" | Энергетика, телеком, химическая, пищевая промышленность и др. | 6-12 мес. и более | Лицензия на один функциональный модуль (без учета рабочих мест) от $15 тыс. до $100 тыс. Стоимость внедрения 100%-200% стоимости лицензий. | "Лакокраска", "Балаковорезинотехника", "Алмаз-телеком", страховая компания "Россия", ЦОД АСКУЭПР города Москвы, "Мостеплоэнерго" и др. |

Источник: CNews Analytics

Тем не менее, отечественные решения являются в первую очередь учетными системами, регистрирующими осуществленные операции, возможности планирования в них представлены слабо. Существенным плюсом российских разработок является относительно невысокая стоимость.

Менеджер – всему голова

В отличие от многих других проектов, связанных с «лоскутной» автоматизацией, внедрение комплексной информационной системы должно проходить при максимальном участии высшего руководства компании. Именно на него ложится основная ответственность за правильный выбор решения. Равно как при внедрении CRM, крайне важно, чтобы руководство компании ответило на вопрос: «А зачем предприятию нужна ERP-система?». Следует помнить, что полная стоимость проекта по внедрению ERP-системы (включая лицензии, услуги консультантов, поддержку и т.д.) не должна превышать стоимость бизнеса компании.

«Перед принятием решения о внедрении корпоративной информационной системы компания-консультант обязательно выполняет диагностическое исследование предприятия и в нем дает рекомендации по выбору конкретной ERP-системы, - говорит Игорь Горбатов. - Однако, окончательное решение остается все же за Заказчиком».

Тем не менее, не существует каких-либо конкретных методик по выбору предприятием определенного ERP-решения. Можно лишь ограничиться рядом советов, большинство из которых сводится к вопросам организации деятельности компании вообще. Обычно при выборе решения учитывается огромное количество взаимосвязанных факторов, влияние которых друг на друга может быть неоднозначным. Именно поэтому внедрение ERP-системы практически невозможно провести силами своего собственного ИТ-отдела и необходимо привлекать грамотного системного интегратора, обладающего большим портфелем решений.

- 6175 просмотров